特集

導入迫る 消費税インボイス制度 直前準備

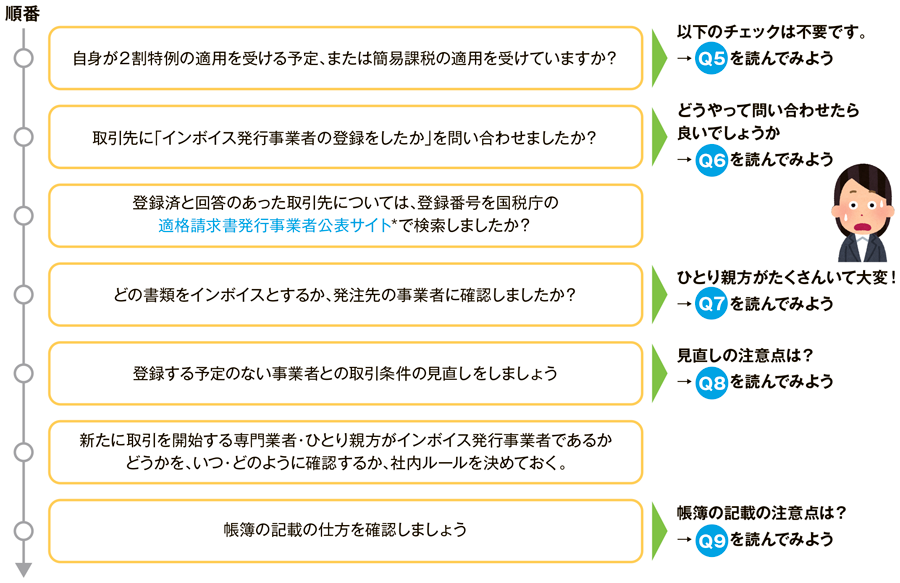

Ⅳ 発注側

発注側とは専門業者さんやひとり親方さんに仕事を依頼する立場です。発注側として次の確認をしてみましょう。

*https://www.invoice-kohyo.nta.go.jp/

発注側の準備について、疑問にお答えします。

2割特例や簡易課税の適用を受ける場合、最初のチェックのみで終了してよいのですか?

2割特例や簡易課税の適用を受ける場合、最初のチェックのみで終了してよいのですか?

2割特例や簡易課税の適用を受ける場合、消費税の納付税額の計算にあたって、仕入先から交付を受けたインボイスや請求書、レシートを確認する必要がないので、以下のチェックは不要です。

2割特例や簡易課税の適用を受ける場合、消費税の納付税額の計算にあたって、仕入先から交付を受けたインボイスや請求書、レシートを確認する必要がないので、以下のチェックは不要です。

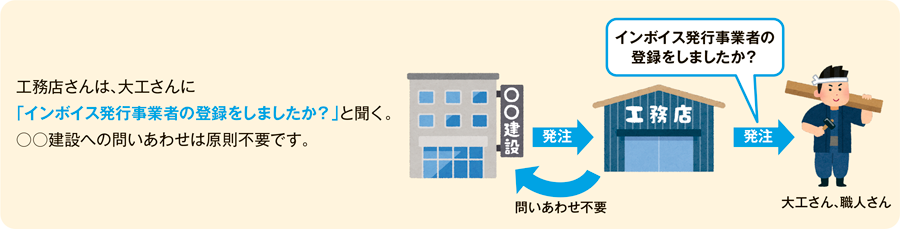

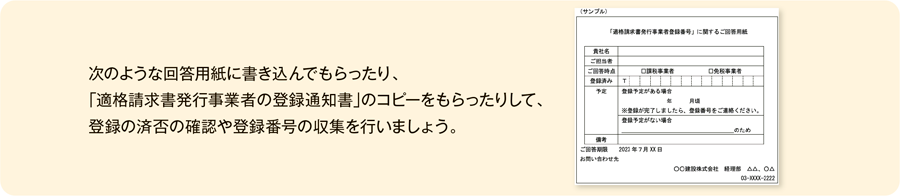

「インボイス発行事業者の登録をしたか?」という確認は誰に、どんなことを聞けば良いのですか?

「インボイス発行事業者の登録をしたか?」という確認は誰に、どんなことを聞けば良いのですか?

仕入先や外注先に確認しましょう。売上先にまで聞く必要はありません。

仕入先や外注先に確認しましょう。売上先にまで聞く必要はありません。

ひとり親方それぞれで請求書のフォーマットが違うので、記載事項をチェックするのは負担が重いです。

ひとり親方それぞれで請求書のフォーマットが違うので、記載事項をチェックするのは負担が重いです。

発注者が支払通知書を交付して、ひとり親方に確認してもらう方法に切り替えるというのも一つの手です。

発注者が支払通知書を交付して、ひとり親方に確認してもらう方法に切り替えるというのも一つの手です。

登録する予定のない事業者との取引条件の見直しの注意点は?

登録する予定のない事業者との取引条件の見直しの注意点は?

相手の仕入や諸経費の支払いに係る消費税の負担も考慮したうえで、双方納得できる取引価格を決めることが求められます。詳しくは、公正取引委員会のホームページ「インボイス制度関連コーナー」をご参照ください。

相手の仕入や諸経費の支払いに係る消費税の負担も考慮したうえで、双方納得できる取引価格を決めることが求められます。詳しくは、公正取引委員会のホームページ「インボイス制度関連コーナー」をご参照ください。

https://www.jftc.go.jp/invoice/

インボイス制度になると帳簿の書き方も変わるのですか?

インボイス制度になると帳簿の書き方も変わるのですか?

インボイス制度になっても帳簿の書き方は変わりません。取引先の登録番号を記載する必要もありません。ただし、次の取引などは帳簿にその旨を記載する必要があります。

インボイス制度になっても帳簿の書き方は変わりません。取引先の登録番号を記載する必要もありません。ただし、次の取引などは帳簿にその旨を記載する必要があります。

・3万円未満の鉄道料金や従業員の通勤手当などインボイスの交付を受けなくても仕入税額控除できるもの

…「3万円未満の鉄道料金」、「通勤手当」など

・インボイス発行事業者以外の事業者からの仕入につき経過措置の適用を受ける場合

…「80%控除対象」など

コラム

インボイス制度で出来高部分払いはどうなるの?

建設業固有の商慣習である出来高部分払いについては、従来、元請業者が作成した出来高検収書を下請業者が確認した時期に、元請業者にて仕入税額控除が可能でした。インボイス制度になってもこの取扱いは変わりません。

ただし、工期の途中で下請業者がインボイス発行事業者の登録の取りやめをした場合、工期の始めからこの下請業者がインボイス発行事業者でなかったものとする処理が必要となります。

Ⅴ インボイス発行事業者の登録をしない場合の準備チェック

インボイス発行事業者の登録をしない場合、特別な準備は必要ありませんが、次の事項に気を付けましょう。

1.請求書の書き方

請求書に書くべきことは現在と同じです。請求書上、消費税額を別書きしても間違いではありませんが、混乱防止のため、税込の請求額のみを書く方法がおすすめです。

2.将来的にインボイス発行事業者となるための準備

将来的に登録が必要となるかもしれません。そのときのために、建設業しんこうNo. 545の6ページⅢ制度開始後編を確認しておきましょう。

いかがですか? すでに完了したものもあれば、まだ未着手の項目もあると思います。令和5年9月30日までにすべて終えられるようスケジュールを立てて取り組みましょう。

<この内容は令和5年4月1日現在の法令に基づいています。>

【冊子PDFはこちら】